En este artículo vamos a comprender la importancia que tienen los filtros de mercado en nuestros sistemas de trading.

Para ello, estudiaremos la estrategia del ampliamente conocido Nicolas Darvas (su sistema de trading llamado «las cajas de Darvas»), y probaremos su rendimiento en distintos ciclos de mercado.

Seguramente te suenen, tanto él como su sistema, y es que su historia la relata él mismo en su libro autobiográfico titulado «Cómo gané 2.000.000 de dólares en la bolsa«.

Si no lo has leído, te recomiendo encarecidamente su lectura. Pero si lo has leído, posiblemente, al igual que muchos otros (yo incluido), te habrás preguntado si es tan fácil ganar en el mercado como lo fue para él.

Veamos primero quien fue Nicolas Darvas; luego conoceremos a fondo su sistema de trading y posteriormente lo pondremos a prueba.

¡Vamos a ello!

Índice de contenidos

¿Quién fue Nicolas Darvas?

Nacido en Budapest en el 1920, Darvas fue un reconocido inversor y bailarín, sin duda más recordado por lo primero que por lo segundo. Desarrolló su propio método de inversión tecno-fundamental llamado «las cajas de Darvas» con el que consiguió ganar 2 millones de dólares en la bolsa americana en tan solo dos años. Su método y su hazaña las describe él mismo en su libro «How I Made $2,000,000 in the Stock Market«.

El sistema de cajas de Darvas

A través de múltiples intentos, Darvas, finalmente, desarrolló su propio sistema de trading, un sistema tendencial, popularmente conocido como el sistema de «las cajas de Darvas».

Su mecánica es muy sencilla: Consiste en identificar empresas en tendencia alcista, cerca de máximos, con sólidos fundamentales y, una vez identificadas, entrar en máximos.

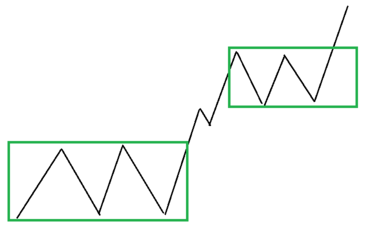

Para entrar y salir, Darvas ideó el concepto de «las cajas», porque cada corrección la delimitaba dentro de una especie de caja:

Darvas abría posición en largo cuando el precio superaba completamente el techo de una caja. Por el contrario, lo vendía todo cuando el precio rompía a la baja el suelo de la caja de abajo.

▶️ Reglas del sistema de Darvas

Veamos en detalle las reglas de entrada y salida de su sistema de cajas:

- Esperamos a que el precio alcance un nuevo máximo de 12 meses.

- Determinamos la parte superior de la caja: Es el precio más alto, sin ser tocado, durante los siguientes 3 días.

- Después determinamos la parte inferior: Es el precio mínimo, sin ser tocado, durante los siguientes 3 días.

- Una vez completada la caja, procedemos con la operativa: Un cierre por encima de la parte superior de la caja señala una compra. Compramos en la apertura del día siguiente.

- Un cierre por debajo de la parte inferior es señal de venta. Cerramos la operación en la apertura del día siguiente. Y repetimos los pasos desde el 1.

Como verás, las reglas son muy sencillas.

El mercado de 1956

Darvas acabó de pulir su estrategia cerca del año 1956, año que empezó a aplicarla hasta alcanzar los 2 millones de dólares dos años más tarde, en 1958.

Pero, ¿cómo se comportó la bolsa americana entre 1956 y 1958?

Ese mercado fue un mercado puramente alcista. Estados Unidos se encontraba en gran un momento de crecimiento económico, venían de la Segunda Guerra Mundial y, tanto el consumo como la industria estaban en plena expansión.

Darvas se encontró de repente con un mercado alcista, en jerga del trader un «bull market», y todos sabemos que en este tipo de mercados los sistemas tendenciales funcionan muy bien.

Y el sistema de cajas de Darvas es un sistema tendencial.

¿Funcionaría igual de bien en otros tipos de mercado?

Esto fue lo que comprobó Thomas Bulkowski, analista financiero y escritor de la popular Enciclopedia de patrones técnicos: «Encyclopedia of Chart Patterns«.

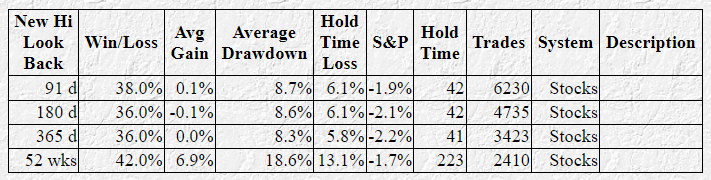

Bulkowski realizó un extenso backtesting del sistema de Darvas entre los años 2001 y 2010, con 557 valores de la bolsa americana.

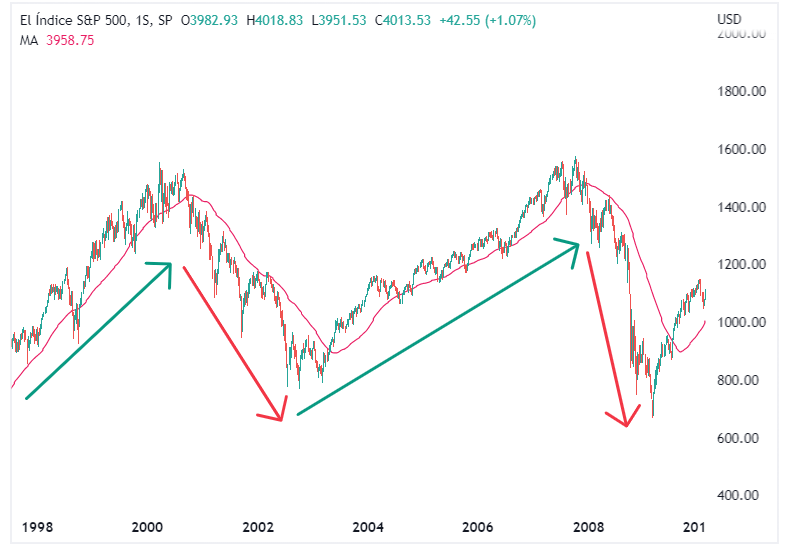

En este largo periodo (10 años) sucedieron 2 mercados alcistas y 2 bajistas.

Estos fueron los resultados. Como verás, probó distintos parámetros para consultar los máximos. Probó con 91, 180 y 365 días. También probó el sistema con velas semanales y máximos de 52 semanas.

Los resultados los tienes en la columna «Avg Gain». Las pruebas en velas diarias obtienen una rentabilidad cercana a cero. Con la prueba en velas semanales, tan solo ganó un 6,9% tras diez años de operativa, esto es un 0,69% anual.

La conclusión es más que obvia: El sistema de Darvas únicamente funciona bien en mercados puramente alcistas.

Por tanto, queda demostrado que este sistema es dependiente de un tipo de mercado alcista. Necesitamos estar en un mercado alcista confirmado para aplicar la estrategia de Darvas.

Bien, y, ¿cómo conseguimos aislar una estrategia de un mercado que no le conviene? Pues usando filtros de mercado.

Filtros de mercado

Como ya expliqué en un artículo dedicado en exclusiva a los filtros de mercado, estos representan un conjunto de reglas qué nos indican si las condiciones del mercado son favorables o desfavorables para aplicar una estrategia en concreto.

Por ejemplo, una simple media móvil de 200 períodos en el gráfico semanal sobre el índice SP&500, hubiera parado la operativa de Bulkowski durante los mercados bajistas:

Si el índice está por encima de la media, aplico la estrategia. Si está por debajo, me quedo a la espera y no muevo ni un dedo. Los resultados hubieran sido mucho más positivos.

Una simple media (entre otros muchos tipos de filtros) nos mantiene fuera del mercado cuando este es desfavorable y nos da vía libre cuando vuelve a estar alcista. ¡Genial!

La pregunta que yo te transmito es la siguiente: ¿Eres capaz de esperar hasta que el filtro de mercado te dé vía libre? ¿Eres capaz de estar de brazos cruzados, por ejemplo, un año, esperando a que el filtro de mercado te dé luz verde para operar?

Como decía Warren Buffett: La Bolsa es un mecanismo que transfiere dinero del impaciente al paciente. ¿En qué grupo estás tú?

Conclusiones

Sabemos que la mayoría de las estrategias funcionan o están diseñadas para funcionar en etapas específicas del mercado. Yo todavía no conozco una estrategia que funcione igual de bien en cualquier tipo de situación.

Para evitar que una estrategia opere en ciclos que no le correspondan, donde su rendimiento es desfavorable, debemos aplicarle filtros de mercado.

Hemos visto que un filtro de mercado puede ser tan simple como una media móvil, pero hay muchas otras formas de conseguirlo.

Es importante saber exactamente en qué tipo de mercado funciona mejor nuestra estrategia. Si nuestra estrategia funciona bien en rangos, debemos buscar rangos. Si funciona mejor en mercados bajistas, debemos buscarlos. Si funciona mejor en mercados alcistas, pues lo mismo.

La clave es estar fuera del mercado cuando este no es propicio para nuestra estrategia, o al menos tratar de perder muy poco cuando la situación es desfavorable.

Y hasta aquí el artículo de esta semana, espero que te haya sido muy útil y nos leemos en el próximo.

Hasta entonces, ¡que tengas un feliz trading!