En este artículo vamos a tratar de aclarar las diferencias entre sistemas de trading y estrategias de trading; qué es cada concepto, cómo se relacionan y en qué se diferencian.

Seguramente te parezcan sinónimos o que son la misma cosa, pero… no es así. Es bastante común en el mundo del trading confundirlos y utilizarlos indistintamente.

Descripciones para ambos conceptos hay muchas, con pequeños matices entre unas y otras. Sin embargo, las definiciones que te voy a exponer en los siguientes apartados, las puedes encontrar en páginas web de referencia como Investopedia y Wikipedia.

A continuación definiremos qué es un sistema de trading, luego veremos qué es una estrategia de trading y finalmente veremos qué conclusiones (diferencias) extraemos.

¡Vamos a ello!

Índice de contenidos

Sistemas de trading

Un sistema de trading es un conjunto de reglas de entrada y salida, junto con una guía de cómo implementarlas.

La función principal de un sistema de trading es decirle al trader cómo debe operar (implementación), cuándo debe entrar y cuándo debe salir. Siempre, de manera alineada con la estrategia que lo engloba como veremos posteriormente.

Un ejemplo práctico:

- Cuándo entrar -> Cuando el precio rompa al alza la línea superior del canal de Bollinger (de longitud 20), en gráfico diario. Al cierre del mercado.

- Cuándo salir -> Cuando el precio rompa a la baja la línea central del canal de Bollinger (de longitud 20), en gráfico diario. Al cierre del mercado.

- Cómo operar -> De forma manual con órdenes a mercado.

▶️ Reglas de un sistema de trading

Las reglas de un sistema de trading pueden ser tanto objetivas como subjetivas.

Si hablamos de reglas objetivas, hablamos de reglas sin ningún tipo de ambigüedad. Reglas que se pueden medir, por ejemplo, con combinaciones de indicadores. Una regla objetiva podría ser el hecho de que el precio cierre por encima de una media móvil. Esto no da pie a confusiones: O cierra por encima o no.

Si hablamos de reglas subjetivas, nos referimos a aquellas cuya interpretación queda a cargo del trader. Decisiones basadas en la intuición, la experiencia y la capacidad de reconocimiento de patrones técnicos por parte del trader. Reconocer si el precio está formando cierto patrón de análisis técnico sería un ejemplo de regla subjetiva.

▶️ Tipos de sistemas de trading

Dependiendo del tipo de reglas, un sistema de trading puede ser mecánico, discrecional o mixto.

- Mecánico: Solo está formado por reglas objetivas.

- Discrecional: Solo está formado por reglas subjetivas.

- Mixto / discrecional basado en reglas: Compuesto tanto por reglas objetivas como subjetivas.

Estrategias de trading

Por el otro lado tenemos las famosas estrategias de trading, algo más complejas que los sistemas de trading.

¿Por qué?

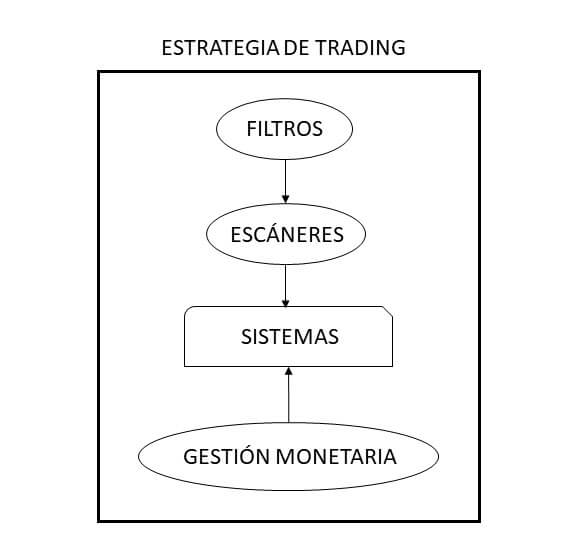

Básicamente, porque las estrategias engloban a los sistemas, además de otros componentes. Cada parte es como un engranaje que trabaja a favor del buen funcionamiento del conjunto (ver imagen inferior).

Habitualmente, una estrategia de trading está relacionada directamente con un único sistema de trading. Este es el motivo principal por el cual muchos traders confunden ambos conceptos. Sin embargo, también encontramos estrategias que funcionan con varios sistemas a la vez.

▶️ Objetivo de una estrategia de trading

Una estrategia de trading trata de explotar la ventaja estadística de un determinado «setup».

Un «setup» es el estado o configuración de un activo, en un determinado instante de tiempo, que nos brinda la oportunidad de realizar una entrada de bajo riesgo y alto beneficio.

Como ejemplo de «setup» tendríamos la ruptura alcista de un triángulo ascendente.

Un «setup» puede ser independiente del mercado o dependiente de uno específico: Forex, petróleo, criptomonedas, commodities, Nasdaq, oro, índices, etc.

▶️ Componentes de una estrategia de trading

A continuación, vamos a listar qué componentes constituyen una estrategia de trading.

Filtros de mercado

El primero de ellos son los filtros de mercado. Herramienta que ya estudiamos en un artículo anterior, y cuya utilidad radica en identificar si el ciclo de mercado es el adecuado para nuestro/s sistema/s de trading.

Si no es el adecuado, simplemente dejamos de operar. Por el contrario, si el ciclo es el adecuado, entonces proseguimos con la ejecución de nuestra estrategia, dando paso a los escáneres.

Escáneres

La función principal de un escáner es encontrar aquellos activos, dentro del conjunto de activos que engloban un mercado, que están formando el «setup» que buscamos.

Y esto es muy útil porque, por ejemplo, en el Nasdaq y en el NYSE hay cerca de 6000 empresas. ¿Te imaginas revisar una a una, de forma manual, para identificar nuestro «setup»? ¿Una locura, verdad?

Por tanto, es fundamental disponer de escáneres que nos ayuden en la búsqueda, de manera más o menos automatizada, de las oportunidades de trading que van surgiendo en los mercados.

Sistemas de trading

Siguiente paso: Los sistemas de trading. Concepto que ya hemos estudiado en el apartado anterior.

En este punto, los escáneres ya nos han facilitado la lista de activos que están formando nuestro «setup».

Esta lista de activos podría ser definitiva (cumplen todas las reglas de entrada) y abriríamos posición directamente sobre ellos, o bien, serían posibles candidatos porque les faltaría alguna regla de entrada por cumplir (normalmente discrecional). En este caso, quedarían bajo vigilancia del trader.

Gestión monetaria

La ejecución de un sistema de trading depende directamente de la gestión monetaria.

La gestión monetaria nos marca cómo debemos gestionar nuestro capital. Para realizar a cabo este cometido, esta tarea incluye técnicas y estrategias para:

- Gestionar el riesgo.

- Gestionar la posición.

- Reducir los impuestos.

- Optimizar la ejecución de órdenes en el bróker.

- Distribuir con eficiencia nuestro portfolio.

▶️ Ejemplo de estrategia de trading

Pongamos como ejemplo teórico una estrategia de trading para operar acciones del Nasdaq y NYSE en máximos históricos.

- Filtro de mercado: Necesitamos un filtro de mercado para operar únicamente si el mercado es alcista.

- Escáneres: Necesitamos un escáner para rastrear valores en máximos históricos.

- Sistemas de trading: Podríamos tener 3 sistemas. Uno a medio plazo manual. Uno a largo plazo manual. Y uno a corto plazo automático.

- Gestión monetaria: Arriesgaremos un 1% por operación, con un máximo de 3 operaciones abiertas simultáneamente. Y para esta estrategia dedicaremos el 40% de nuestros ahorros.

Conclusiones

Si has llegado hasta aquí, ya te habrás dado cuenta del motivo por el cual se utilizan indistintamente ambos conceptos.

Recordemos: La diferencia principal es que un sistema de trading está incluido dentro de una estrategia de trading. Y que estas, a su vez, pueden contener a más de uno.

Nuestro objetivo como traders es disponer de varias estrategias adaptadas a los diferentes ciclos de mercado que existen (¡o una que funcione bien en todos!). Estas estrategias deben contener reglas precisas de entrada y salida, y esto es, precisamente, lo que nos proporcionan los sistemas de trading.

Y hasta aquí el artículo de esta semana. Pero antes de acabar lanzo 2 preguntas: ¿Tú también los utilizabas indistintamente? ¿Conocías sus diferencias?

¡Que tengas un feliz trading!