Hola, ¿qué tal?

En este artículo vamos a hablar del concepto «Buy the dip», una popular estrategia cuya traducción al español vendría a ser algo así como «comprar la caída».

Vamos a ver en qué consiste y descubriremos 2 estrategias que lo superan.

Aquí te dejo el vídeo, y abajo puedes encontrar el mismo contenido pero en formato texto.

¡Vamos a ello!

Índice de contenidos

«Buy the dip» en índices

Comprar caídas tiene sentido en índices, pero no en acciones individuales (no de la misma manera). Esto aplica sobre todo a índices en mercados de naturaleza alcista, como el S&P 500.

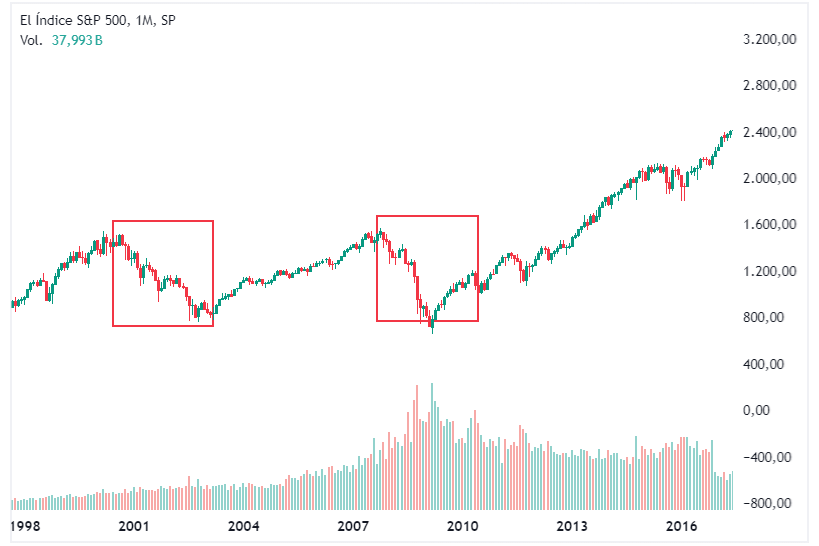

Observa la inclinación del gráfico mensual del índice S&P 500.

Un índice que ha ido creciendo a lo largo de los años con una clara tendencia alcista, a pesar de algunos periodos bajistas, como en el año 2000 con la crisis de las punto-com o en 2008 con la crisis de las hipotecas subprime.

Exceptuando estos periodos, el índice siempre ha mostrado progresión creciente.

▶️ ¿Cómo aplicar el «Buy the dip» en el S&P 500?

No tiene mucho secreto.

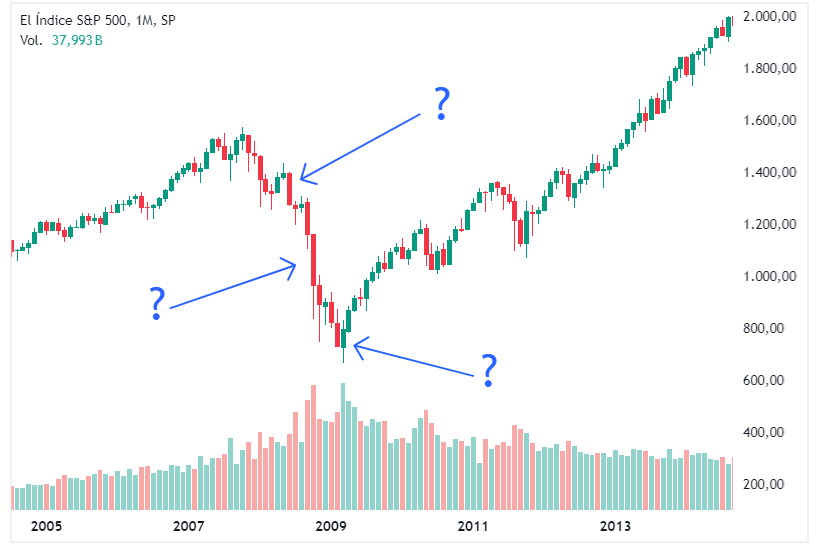

Se trata de comprar cuando el índice cae; el problema es que no sabemos cuán profunda será la caída.

Podríamos comprar cerca de máximos históricos, a mitad de camino, o con suerte, en el punto más bajo. Pero no hay manera de adivinarlo.

La pregunta que debemos hacernos es, ¿realmente es buena idea tratar de comprar la caída, o existe alguna estrategia mejor?

Veamos a continuación un estudio interesante.

En este artículo escrito por Nick Maggiulli encontramos una comparativa entre dos estrategias aplicadas al S&P 500: el «Dollar Cost Averaging (DCA)» y el «Buy the Dip«.

El autor compara estas dos estrategias de la siguiente manera:

- «Dollar Cost Averaging (DCA)»: Compra mensualmente una cantidad fija. En su estudio, unos 100 dólares al mes, independientemente de si el precio sube o baja.

- «Buy the dip»: Guarda 100 dólares cada mes y compra solo durante las caídas, pero lo hace en el punto más bajo (como si tuviera una bola de cristal).

▶️ ¿Qué estrategia es mejor?

Podríamos pensar que comprar siempre en el punto más bajo supera con creces el hecho de hacer una compra mensual. Claro, estamos comprando al precio más rentable de la caída.

Pero no.

El autor concluye que, a largo plazo, el «Dollar Cost Averaging» es más efectivo que el «Buy the dip» en el S&P 500.

¿Por qué?

El razonamiento es que, mientras esperamos una caída para realizar la compra, el mercado sigue y sigue subiendo, sin darnos opción a entrar y dejándonos a la espera de un retroceso que nunca llega.

En índices con una naturaleza creciente, como el S&P 500, comprar de forma constante suele superar a la estrategia de esperar caídas en el largo plazo.

Incluso si pudiéramos predecir el punto más bajo de cada caída (algo imposible en la práctica), la estrategia DCA seguiría siendo, en la mayoría de los casos, la opción más efectiva a largo plazo.

«Buy the dip» en acciones individuales

En acciones individuales, el concepto de «comprar caídas» no tiene sentido.

A diferencia de los índices, que suelen mostrar una clara progresión alcista, en las acciones individuales estamos completamente desprotegidos. Mientras que hacer caer un índice es complicado, una empresa puede ir a cero en cualquier momento y sin previo aviso.

Por ello, necesitamos sí o sí una estrategia clara.

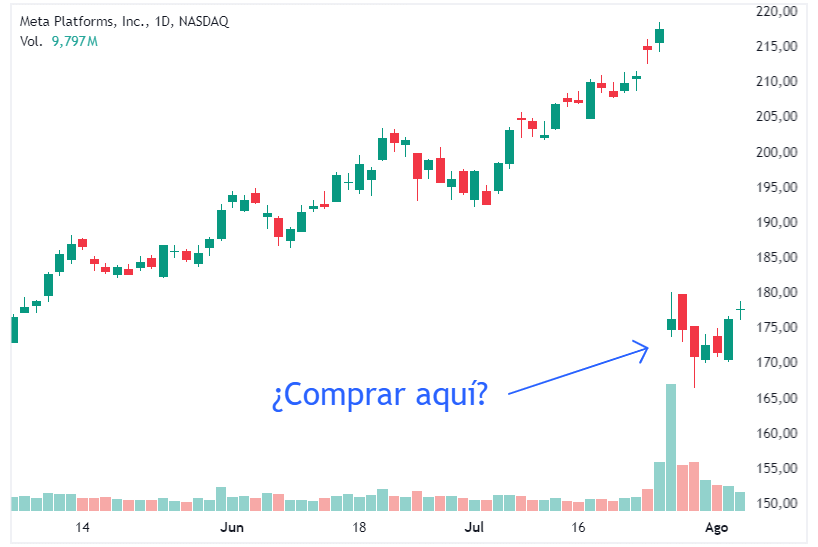

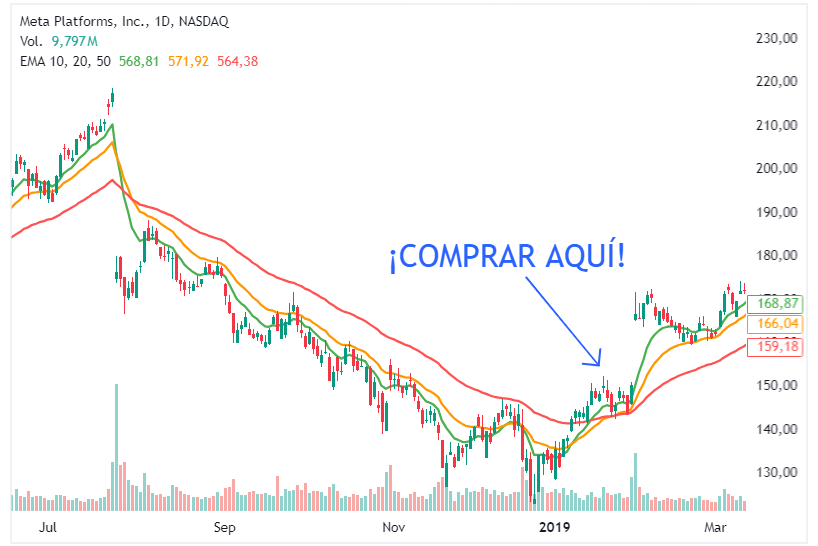

Por ejemplo, observa el gráfico de Meta (Facebook) en 2018.

Meta presentó una clara tendencia alcista hasta el 26 de julio de 2018, día que cayó un 20% aprox., pasando de $217 a $176.

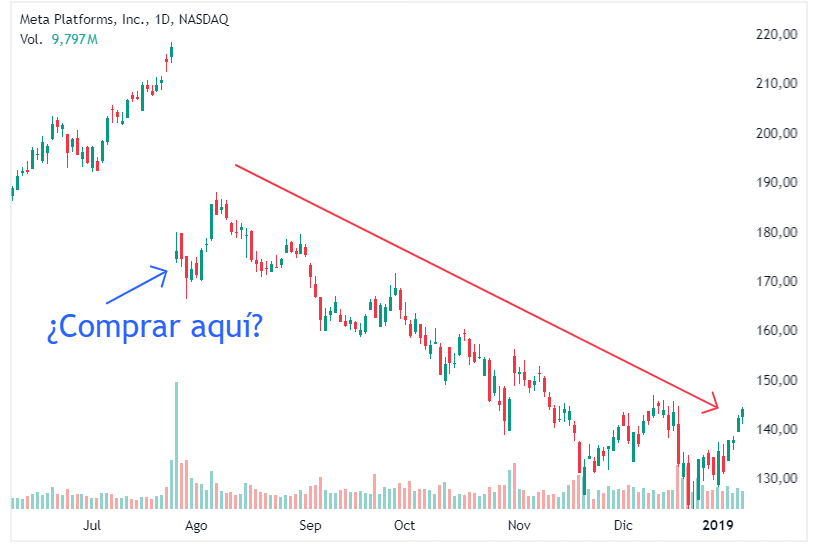

Muchos inversores aprovecharon este suculento descuento en el precio, pero la acción continuó cayendo semana tras semana hasta tocar un mínimo de $113, acumulando una pérdida total del 43%.

Comprar acciones sin una estrategia clara es un error en mayúsculas, poniendo en riesgo nuestro dinero y haciéndonos perder nuestro tiempo.

Necesitamos un sistema que nos dé luz verde para comprar, necesitamos un filtro que nos diga cuando la cotización da signos de fortaleza.

▶️ Estrategia del semáforo con medias móviles

Una estrategia útil para evitar comprar demasiado pronto es utilizar tres medias móviles exponenciales (EMAs):

- EMA de 10 (verde).

- EMA de 20 (naranja).

- EMA de 50 (rojo).

El filtro consiste en no comprar si el precio está por debajo de las tres EMAs o si estas no están en configuración alcista (verde arriba, luego naranja y rojo abajo).

Es decir, solo entramos cuando las EMAs están alineadas y el precio está por encima de ellas.

Detallemos las reglas:

- En una situación bajista, donde las EMAs están al revés (rojo-naranja-verde), evitamos operar.

- En cambio, cuando las EMAs están alineadas (verde-naranja-rojo) y el precio las supera, sabemos que tenemos cierta seguridad para realizar la entrada.

En Meta, el punto seguro (flecha azul abajo) ocurre al finalizar la tendencia bajista y, justo después, la acción retoma su tendencia alcista.

Conclusión

Hemos visto como comprar caídas no es siempre la mejor opción (y nos puede llevar a tener pérdidas importantes).

La estrategia DCA funciona mejor cuando operamos índices de naturaleza creciente, mientras que para las acciones individuales utilizar filtros (como el del semáforo) nos da cierta ventaja en lugar de adivinar cuál será el punto máximo de caída.

Espero que este artículo te haya sido muy útil y nos leemos en el próximo.

Hasta entonces, ¡que tengas un feliz trading!

Me gustaría aprender. Quizás cuando entienda podré invertir.

Seguiré leyendo . Gracias por estas explicaciones.

bastante buen articulo, la verdad el dca es buena estrategia al largo plaso, siendo en mi opnion el buy the dip casi adivinar el precio, gran articulo :).