Es una duda que preocupa especialmente a los traders principiantes. ¿Quizás cerca del punto de entrada? ¿Más alejado? ¿Debajo del mínimo anterior? ¿Fuera del alcance de los institucionales?

Bien, déjame decirte que no existe una zona universal, una zona «mágica» que repele el precio y nos protege de las pérdidas. Ojalá existiera, pero no.

Lo que sí existen son zonas recomendadas según el estilo de trading que practicamos. ¿Quieres saber cuáles son?

¡Veámoslas en este artículo!

Índice de contenidos

Stop loss vs duración de la operación

La elección de una zona óptima para nuestros stop loss tiene una estrecha relación con la duración de nuestras operaciones.

Obviamente, influyen otros factores como el tipo de entrada pero, en general, es más ventajoso que nuestro stop loss esté más cerca del punto de entrada cuanto más a corto plazo operemos, y más lejos cuanto más sostengamos las operaciones en el tiempo.

Veamos el porqué con un ejemplo: Un trend follower deberá darle más margen al stop loss que un swing trader, porque soporta una mayor volatilidad. Al sostener las operaciones durante más tiempo, necesita un stop loss alejado de los vaivenes del precio y que estos no le cierren accidentalmente la operación.

En cambio, los swing traders ponemos los stop loss mucho más cerca del precio. Nos interesa cazar impulsos de corta duración y cerrar las operaciones cuanto antes. Realmente, no nos preocupa la volatilidad.

Quédate con esto: Si aguantamos las posiciones, nos conviene un stop loss alejado. Si en seguida las cerramos, mejor uno más ceñido.

Las 5 zonas dónde colocar un stop loss

Una vez explicada la relación, vamos a listar las 5 zonas clave.

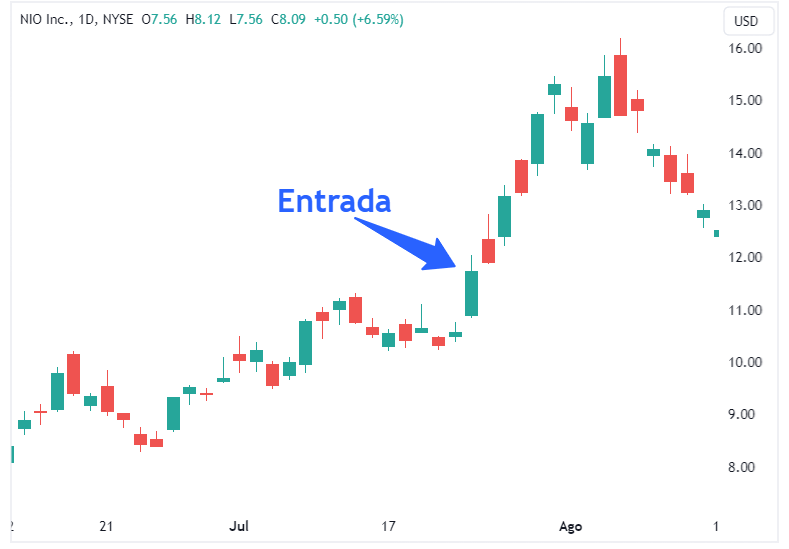

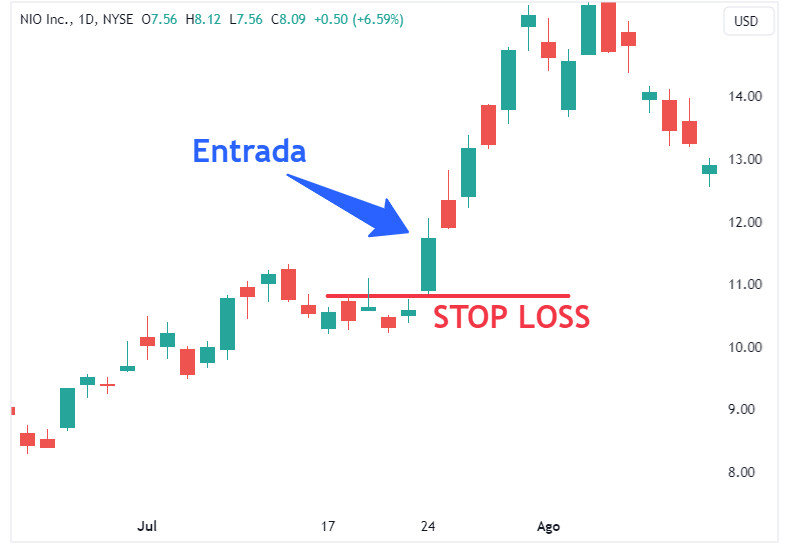

Para ello, partimos del gráfico diario de NIO, totalmente limpio, e iremos razonando las distintas zonas marcándolas con una línea roja.

Nos centraremos en el gráfico diario porque es uno de los más usados (y el que yo utilizo), pero se pueden interpretar las explicaciones para otras temporalidades.

Como podrás apreciar en el gráfico inferior, hemos realizado una entrada ficticia en el cierre de la vela de ruptura (indicada con una flecha azul).

Con la entrada realizada, veamos cómo resolver el dilema de dónde colocar el stop loss.

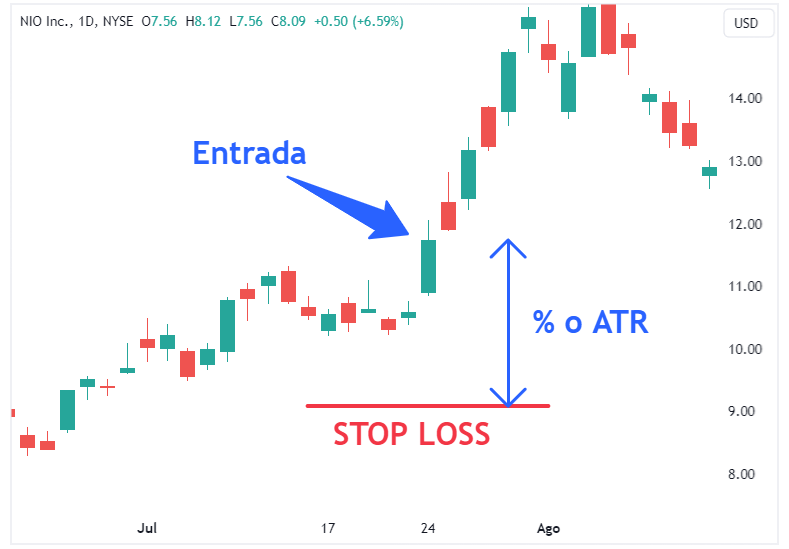

▶️ 1) Stop loss a una distancia fija/relativa

Los traders de largo y medio plazo, suelen usar distancias predefinidas para sus stop loss.

Distancias calculadas según un porcentaje fijo o proporcionalmente a indicadores como el ATR (Average True Range).

Por ejemplo, la metodología CANSLIM especifica distancias de un 8%, como máximo, para salir con pérdidas de una operación. Estas distancias suelen quedar alejadas de la entrada y permiten darle margen a la volatilidad y mantener viva la operación.

El problema de este tipo de distancias está en la relación riesgo/beneficio. Si arriesgamos un 8%, necesitamos que el valor avance al menos un 8% para obtener una relación de 1 a 1. Pero esto no es un problema si buscamos grandes movimientos.

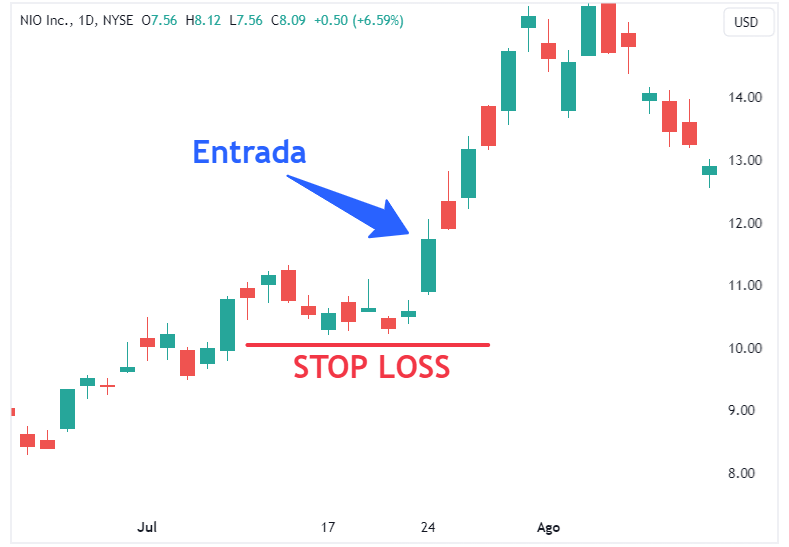

▶️ 2) Stop loss debajo del mínimo

Otro punto de colocación es justo debajo del mínimo anterior. Unos céntimos por debajo.

Esta zona es bastante popular y seguramente habrás visto a traders colocar ahí su stop loss. Es ideal para trend followers y traders de posición.

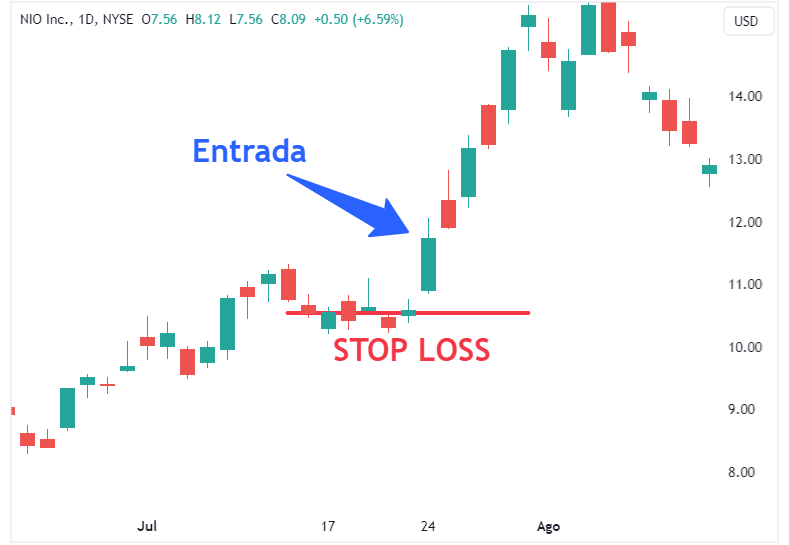

▶️ 3) Stop loss dentro del rango

Otro grupo de traders prefiere situar sus stop loss dentro del rango o patrón de consolidación (ver imagen inferior).

Se trata de una zona intermedia, ni muy alejada, ni muy cercana al precio. Y funciona bien tanto para trend followers como para swing traders.

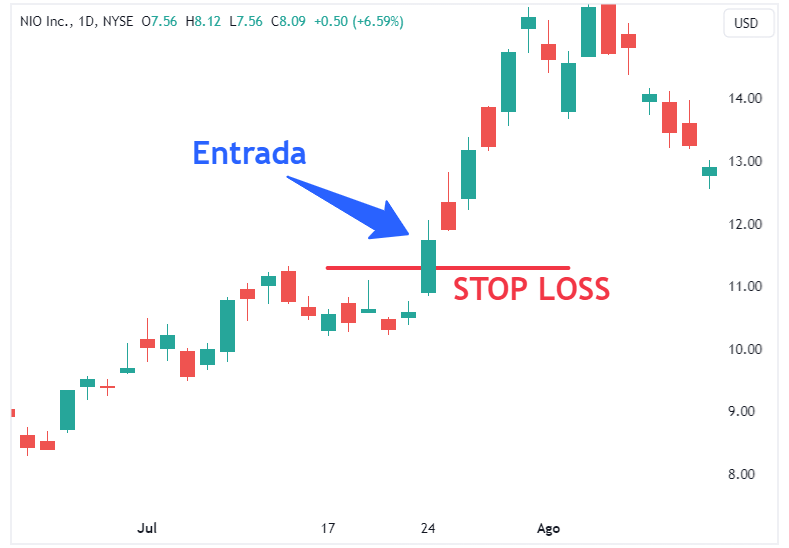

▶️ 4) Stop loss debajo de la vela de entrada

La cuarta es una de las zonas favoritas de los breakout traders. Se trata ni más ni menos que del mínimo de la vela (o unos céntimos por debajo).

En el trading de rupturas solemos realizar entradas muy potentes, con volumen, expansión del precio y ciclos del mercado propicios. Esto hace difícil que el precio vuelva a visitar el mínimo de la vela de ruptura.

▶️ 5) Stop loss en mitad de la vela de entrada

Y llegamos al último punto, el de los traders muy activos, traders que sostienen sus posiciones de uno a pocos días.

Si el valor es lo suficientemente alcista y la vela de ruptura lo suficientemente fuerte, el precio difícilmente retrocederá a la mitad de la vela. Lo que hará será seguir su expansión en la dirección de la ruptura.

Fíjate en el ejemplo de abajo, la siguiente vela a la vela de entrada (vela roja con mecha superior), abre con gap por encima del máximo de la vela de ruptura y nunca llega a tocar el cierre del día anterior. Esto es lo que buscamos.

Al situar el stop loss tan cerca del precio favorecemos la relación riesgo/beneficio (arriesgamos menos y ganamos más), aunque, por contra, obtenemos un «winrate» algo más bajo que con la zona anterior.

¿Cómo evitar la «caza» de los stop loss?

Hay traders seriamente preocupados por los denominados «cazadores» de stop loss.

Nos imaginamos altos ejecutivos con corbata y malas intenciones, con el único objetivo de sacarnos del mercado y recomprar nuestras acciones a un mejor precio.

Déjame decirte que no todo es tan simple y que, al final, lo que estamos haciendo es culpar al entorno de las pérdidas de nuestro sistema de trading.

REFLEXIONA: Por esa regla de tres, la mejor solución sería alejar al máximo nuestro stop loss para que así no nos lo «cacen», ¿no crees?

Bueno, ya hemos visto que esto no sería buena idea si somos traders activos. La relación riesgo/beneficio sería baja y necesitaríamos muchas operaciones para alcanzar una rentabilidad digna.

Mi consejo es tratar de huir de este tipo de pensamientos.

Olvidémonos de factores externos y concentrémonos en maximizar la relación riesgo/beneficio de nuestra sistema colocando los stop loss lo más cerca posible que las circunstancias lo permitan. Si una entrada es buena, da igual que hayan «cazadores» acechando nuestra operación, el precio enseguida se alejará dándonos beneficios.

Notas finales

A partir de aquí te toca determinar la mejor zona para tu stop loss basándote en tu estilo de trading y, sobre todo, en el tiempo en el que sostienes tus posiciones.

Hagamos un pequeño resumen en forma de listado, para visualizar de forma más sencilla la relación zona/estilo. Teniendo en cuenta una temporalidad diaria:

- Stop loss a X distancia -> Trend followers, traders de posición.

- Stop loss debajo del mínimo -> Trend followers, traders de posición.

- Stop loss dentro del rango -> Trend followers, swing traders, breakout traders.

- Stop loss debajo de la vela de entrada -> Swing traders, breakout traders, momentum traders.

- Stop loss a mitad de la vela de entrada -> Swing traders, breakout traders, momentum traders.

Y hasta aquí el artículo de esta semana, espero que te haya sido muy útil y nos leemos en el próximo.

Hasta entonces, ¡que tengas un feliz trading!

Excelente publicacion

Excelente y clarificadora explicación para un novato como yo.

Gracias!