En el artículo de esta semana hablaremos de un concepto popular pero infravalorado en el trading: El marco temporal, la temporalidad o el «time frame» (en inglés).

¿Por qué infravalorado?

Porque es común ver traders, especialmente principiantes, que abren y cierran operaciones sin tener claro el marco temporal que más les conviene (según sus necesidades y objetivos).

Un marco temporal inapropiado puede dificultarte la consistencia y/o reducir tu rentabilidad.

Por tanto, elegir una temporalidad adecuada es importante, porque esta afecta al trader en distintos ámbitos, por ejemplo:

- En el número de posiciones simultáneas de su cartera.

- En el tiempo que sostiene las operaciones (corto, medio, o largo plazo).

- En las herramientas que debe utilizar.

- En la frecuencia con la que va a operar.

- En las estrategias que debe estudiar.

- En la rentabilidad que puede obtener.

Veamos que es esto del marco temporal y cómo puedes elegir el adecuado para ti.

¡Empecemos!

Índice de contenidos

¿Qué es el marco temporal en trading?

Repasemos la definición.

El marco temporal es la cantidad de tiempo que transcurre desde la apertura de una vela hasta su cierre. Como un gráfico está formado por un conjunto de velas, extendemos la temporalidad de la vela a todo el gráfico.

Por ejemplo, si la vela es de 1 hora (H1), decimos que el gráfico está en temporalidad horaria.

IMPORTANTE: Elegir una temporalidad u otra, condiciona la interpretación que hacemos del movimiento del precio.

Podemos ser totalmente alcistas en temporalidades cortas para un activo, pero totalmente bajistas en temporalidades largas.

El marco temporal no solo afecta a las velas japonesas, también a todas aquellas representaciones gráficas del movimiento del precio que dependen del tiempo: Velas Heikin Ashi, gráficos de barras, gráficos Kagi, etc.

En este artículo nos centraremos en las velas japonesas.

¿Cuáles son los «time frames» más utilizados?

Si nuestro entorno de análisis técnico nos lo permite, podemos elegir cualquier marco temporal. Por ejemplo, podríamos operar con velas de 7 minutos.

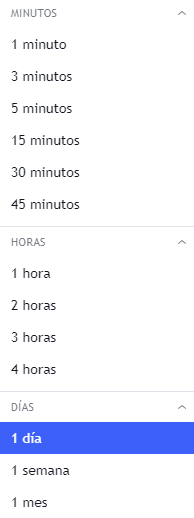

Pero lo común es utilizar periodos estándar o de uso popular. De hecho, muchas plataformas gráficas, como TradingView, muestran desplegables con valores por defecto:

Ejemplos de operaciones en distintos marcos temporales

Veamos con ejemplos cómo sería operar en distintos «time frames».

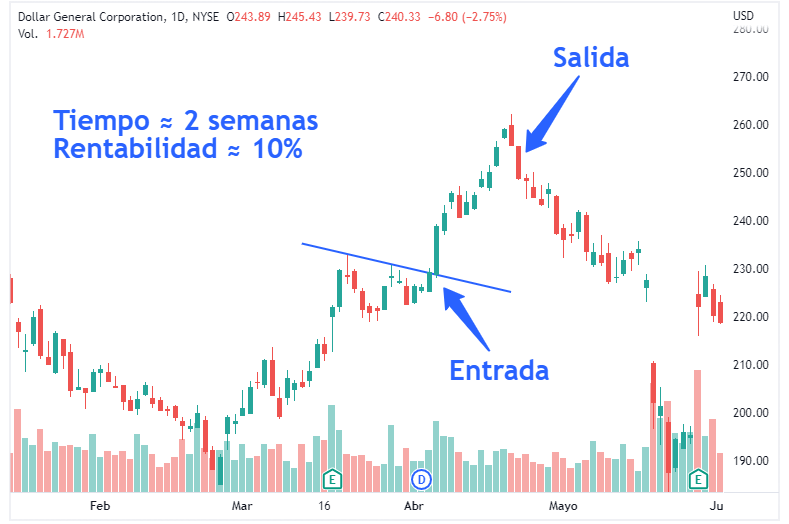

▶️ Marco temporal diario

En el gráfico inferior puedes observar una típica operación de swing trading, en velas de 1 día, para la empresa Dollar General Corporation.

La duración aproximada de esta operación ha sido de 2 semanas, obteniendo una rentabilidad final cercana al 10%.

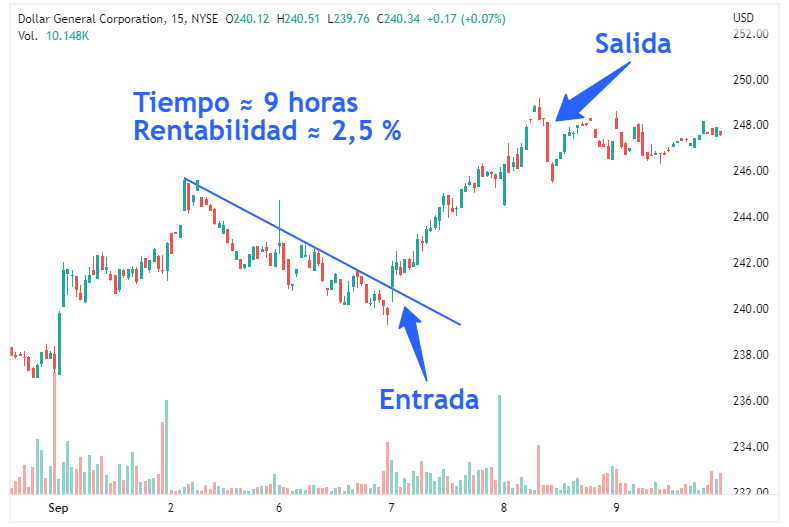

▶️ Marco temporal de 15 minutos

Bajemos ahora a la temporalidad a 15 minutos (intradía). Abajo muestro una operación, también de swing trading, con unos resultados diferentes.

Esta segunda operación ha durado, aproximadamente, 9 horas, y la rentabilidad final ha sido del 2,5%.

Más tarde veremos ventajas y desventajas de elegir distintas temporalidades.

Cómo elegir tu marco temporal

Bien, ¡llegó la hora de elegir tu marco temporal!

Para ello, voy a facilitarte la decisión comparando temporalidades desde distintos puntos de vista.

▶️ Dependiendo de tu disponibilidad

¿Trabajas durante todo el día? ¿O puedes estar pendiente de la sesión de mercado?

Si no tienes disponibilidad deberás decantarte por temporalidades largas: Días, semanas o meses. Esto te permitirá analizar el mercado con calma cuando este esté cerrado (o a punto de cerrar).

Si solo dispones de tiempo los fines de semana para llevar a cabo tu operativa, entonces lo ideal son las temporalidades de 1 semana o 1 mes. De esta manera, puedes escanear oportunidades y preparar las órdenes durante el fin de semana para la semana entrante.

Pero si dispones del tiempo suficiente y deseas estar pendiente del mercado (una vez abierto), entonces puedes optar por temporalidades más cortas, las denominadas intradía, dónde encontrarás más oportunidades y operarás con mayor frecuencia.

▶️ Dependiendo de la rentabilidad

Como hemos visto en los dos ejemplos anteriores, en temporalidades cortas las rentabilidades suelen ser inferiores a las obtenidas en temporalidades largas.

Por tanto, si deseas conseguir ganancias significativas en cada operación, tienes dos opciones:

- O eliges temporalidades largas.

- O eliges temporalidades cortas, pero operas con un capital considerable.

Ten en cuenta que en marcos temporales mayores, (días, semanas y meses), los movimientos que realizan los activos son de mayor magnitud.

En una sola operación, estas fluctuaciones pueden alcanzar fácilmente un 30%, 50% o 100% de beneficio.

Si bajamos la temporalidad, también baja la rentabilidad. Pero esto no significa que vayamos a ser menos rentables que en temporalidades altas.

Volvamos a los dos ejemplos anteriores.

Si una operación en la temporalidad de 15 minutos ha durado 9 horas, en 2 semanas (65 horas de mercado), si se dan las oportunidades suficientes, podríamos haber operado hasta 7 veces.

Si en cada operación obtenemos un 2,5% de media, en 7 operaciones ganadoras obtendríamos un 17,5%. Y 17,5% es una rentabilidad superior al 10% obtenido en el gráfico diario.

Al final, se trata de encontrar el equilibrio entre rentabilidad y frecuencia, para dar, de esta manera, con el marco temporal ideal.

▶️ Dependiendo de la estrategia

Otro factor importante a la hora de tomar la decisión son las estrategias que usamos.

Imagina que te encanta (o se te da bien) operar con una estrategia de «scalping». Lógicamente, esto te ata a operar en temporalidades muy bajas, ya que no tiene sentido emplearla en un marco temporal diario, semanal o mensual.

Y caso opuesto: Si eres un fiel seguidor de tendencias, entonces te conviene una temporalidad diaria, semanal o mensual. Las grandes tendencias duran meses.

Aquí tienes un resumen de las temporalidades más usadas según el tipo de estrategia:

- Scalping -> 1, 2, 3 minutos.

- Estrategias intradía -> 1, 2, 3, 5, 15, 30 minutos.

- Swing trading / Breakout trading -> 1, 2, 4 horas, 1 día, 1 semana.

- Trend following -> 1 día, 1 semana, 1 mes.

- Position trading -> 1 semana, 1 mes.

▶️ Dependiendo de la frecuencia

¿Cuánto tiempo quieres dedicarle al trading? ¿Un rato durante la semana? ¿Un rato cada día? ¿Te gusta estar abriendo y cerrando operaciones continuamente?

A menores temporalidades, más oportunidades de entrada. Aprovechar más oportunidades se traduce en realizar más operaciones. Y realizar más operaciones implica dedicarle al trading un mayor número de horas y esfuerzo.

¿Te gusta la acción? ¡Entonces las temporalidades intradía son lo tuyo!

¿Prefieres algo más tranquilo? Sube a temporalidades más altas.

¿Qué «time frame» es mejor para operar?

A estas alturas del artículo, supongo que ya habrás podido deducir que no hay una respuesta específica para esta pregunta.

Al final, la decisión es personal y la debe tomar el mismo trader.

Seguramente, también, en este punto ya empieces a hacerte una idea de cual podría ser tu marco temporal ideal.

Para acabar de ayudarte, aquí te dejo un pequeño resumen, a modo de comparativa, de lo que hemos visto hasta el momento.

En temporalidades cortas (inferiores a 1 día)

- Encontrarás más oportunidades de entrada.

- Vas a operar con mayor frecuencia.

- La rentabilidad por operación será inferior.

- Deberás estar pendiente durante la sesión de mercado.

- La dedicación es mayor.

- El estrés es más relevante que en temporalidades largas.

En temporalidades largas (igual o superiores a 1 día)

- Encontrarás menos oportunidades de entrada.

- Operarás con menor frecuencia.

- La rentabilidad por operación es más significativa.

- No tienes por qué estar pendiente del mercado.

- La dedicación es menor.

- La operativa es más relajada.

Y, según los listados anteriores, estos podrían ser algunos errores típicos a la hora de elegir una temporalidad:

- Elegir temporalidades cortas y no gestionar bien el estrés.

- Elegir temporalidades cortas y no disponer del tiempo suficiente para seguir la operativa.

- Elegir temporalidades cortas y buscar grandes tendencias.

- Elegir temporalidades largas y usar estrategias intradía.

Notas finales

Hemos visto como las temporalidades impactan directamente en diversos aspectos clave de la operativa del trader.

Equivocarte de temporalidad puede tener consecuencias sumamente negativas, hasta el punto de dificultar que alcances la consistencia.

Me gustaría acabar el artículo explicándote en qué marco temporal opero yo y por qué.

Después de ir probando distintas temporalidades durante un largo tiempo, al final, llegué a la conclusión de que la temporalidad que mejor encajaba conmigo, la que mejor cubría mis necesidades era la temporalidad diaria. Una temporalidad, digamos, media; ni muy corta, ni muy larga.

¿Qué ventajas me ofrece el marco temporal diario?

Operar con cierta frecuencia con la tranquilidad de poder analizar el mercado una vez ha cerrado.

Cada día, tras el cierre del mercado, busco un pequeño hueco (de 30 minutos aprox.) para pasar mis escáneres y detectar nuevas oportunidades de entrada. Si las hay, planifico tranquilamente las órdenes para que se ejecuten al día siguiente (o justo al cierre del mercado). De esta forma, mi operativa es relajada, de bajo esfuerzo y poco estrés.

¿Y tú? ¿Ya tienes clara tu temporalidad?

Espero que este artículo te haya sido muy útil y nos leemos en el próximo.

¡Que tengas un feliz trading!

Hola buen día, muchas gracias por la información y explicación, Justo lo que necesitaba, soy nueva operando, y estoy aprendiendo, se que siempre tenemos que estar aprendiendo, porque todo esté asunto siempre esta en movimiento… me encantó tu manera de explicar, ahora sé porque a veces mis posiciones se tardan 1 o 2 días, y a veces 1 día.. jaja, muchas gracias, excelente día!

¡Hola Jazmin!

Me alegro que te haya sido de utilidad. Que pases un buen día tu también 🙂

Un saludo,

buen dia. muchas gracias por la explicacion ya me quedo claro lo que es el marco temporal.

ahora si es posible me podrias explicar la otra temporalidad para que sirve? es decir esta que explicaste es es el marco temporal para las velas o barras , pero tambien esta el marco temporal para el grafico. bueno yo estoy practicanco en iqoption y alli me aparcen esos dos temporalidades

¡Hola Jose!

Es lo mismo. La temporalidad de las velas determina la temporalidad del gráfico. Es decir, si la temporalidad de las velas es diaria, entonces el gráfico donde se muestran esas velas también tendrá temporalidad diaria.

Un saludo,

Hola, que significa las horas que estan por debajo del grafico?

Ej: si son las 6 de la tarde , tengo que mirar las velas de esa hs , y las siguiente son una proyeccion?, o siempre tengo que analizar la ultima vela? Muchas gracias

¡Hola Sebastián! El eje de las X en el gráfico de 15 minutos son días no horas. TradingView no pinta proyecciones, la última vela es la actual. Un saludo,

Excelente explicación te felicito por la manera tan concreta y exacta de explicar algo que es muy trascendental al momento de iniciar en el fascinante mundo del trading.

Explicación muy didáctica.

Si fuera posible una explicación sobre buscar un tiempo «para pasar mis escáneres y detectar nuevas oportunidades de entrada», indicado en su último párrafo explicativo.

¿Cómo se determinan esos escáneres y que son?

Hola Pedro, uso el screener de TradingView para buscar oportunidades: https://tradingparaprincipiantes.com/screener-tradingview/

Mucho gusto Sebastian fijate que soy nueva por completo en este mindo, pero desde chica pensada como era eso de la bolsa y ahora estoy estudiando por linia de Invierta para ganar pero se me hace muy dificil apenas voy en las graficas( tipos) quiero seguirte escribiendo para que me saques de dudas y te lo voy agradecer si me das tu correo. Gracias.

Hola Celia,

Encantado de saludarte, y me alegra saber que te interesa aprender sobre la bolsa.

No hago consultoría personal, pero si tienes alguna duda sobre algún artículo del blog puedes dejarla en los comentarios del artículo y trataré de responder lo antes posible.

Un saludo,

Mucho gusto Sebastián, gracias de antemano por este aporte para los que somos principiantes es oro puro. Estoy iniciándome en esto del trading y quisiera despejar un par de dudas, la primera es ¿cuál es la operación para que en los gráficos de esos resultados, 10% y 2,5% y segundo quisiera saber si los marcos temporales en que se decida operar no influye el tipo de activo ya que no es lo mismo operar con acciones que con criptomonedas por mencionar los extremos creo yo. Gracias por sacarme de estas interrogantes.

Hola Omar, son 2 operaciones de swing trading. Sobre activos y marcos temporales, sí, hay influencia. Por poner un ejemplo, los day traders suelen buscar activos con un mayor volumen de negociación. Además, mercados continuos como el de las criptomonedas y el forex les favorecen. Un saludo.

mucho gusto, soy nuevo en el mundo del trading y este articulo me es de mucha ayuda, me gustaría hacer una pregunta yo trabajo 8 horas al día y tengo solo dos 2 horas diarias para operar cual seria la temporalidad ideal para dos horas?

ya que no puedo abrir el mercado en horas laborales

muchas gracias

Hola, te recomendaría una temporalidad diaria o semanal. Un saludo,